Für viele Familien, die an oder nahe der Armutsgrenze leben, ist der Zugang zu Bankgeschäften und Krediten oft schwierig. Um dem entgegenzuwirken, haben einige Finanzinstitute Mikrofinanz- oder Mikrokreditprogramme aufgelegt – Kleinkredite, die unterversorgten Gesellschaftsschichten Wege aus der Armut ermöglichen sollen.

Im Gegensatz zu herkömmlichen Spenden, die meistens zur sofortigen Linderung dringender Bedürfnisse gedacht sind, sollen Mikrokredite langfristige die Lebensqualität und Gesundheit verbessern und Bildungschancen erhöhen – durch zusätzliche Finanzmittel, über deren Verwendung die Familien selbst verfügen können. Viele Familien auf der ganzen Welt leben entweder in Armut oder am Rande des Existenzminimums, so dass kaum zusätzliches Einkommen für neue Anschaffungen oder einen zuverlässigen Zugang zu grundlegenden Dienstleistungen zur Verfügung steht. Die Idee der Mikrofinanzierung ist, diese Kluft zu überbrücken, ohne die Empfangenden übermäßig mit Schulden zu belasten, indem kleine Kredite an Menschen vergeben werden, die sonst von Banken abgelehnt werden würden.

Die Wirkung von Mikrokrediten zu messen ist jedoch schwierig. Auch wenn viele Finanzinstitutionen Mikrokredite anbieten, verfolgen die wenigsten von ihnen, in wieweit sich der Wohlstand oder Lebensstandard der Empfänger*innen tatsächlich verbessert hat. Hier kommt Hedera Sustainable Solutions, ein in Berlin ansässiges Unternehmen, ins Spiel. Das Startup entwickelt digitale Produkte, mit denen Mikrofinanzinstitute besser abschätzen können sollen, ob ihre Investitionen die gewünschte nachhaltige Wirkung entfalten. Außerdem sollen mit den neu gewonnen Informationen Dienstleistungen für die Kund*innen verbessert und der Beitrag zu den Zielen für nachhaltige Entwicklung der UN leichter bewertet werden können.

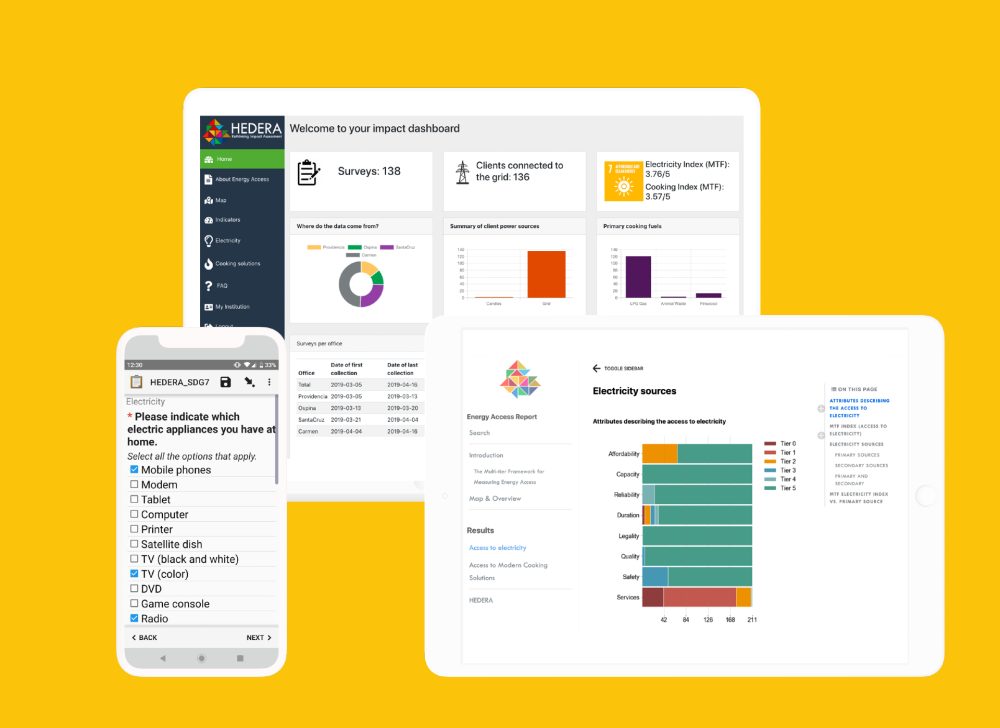

Zu diesem Zweck hat Hedera eine Reihe digitaler Tools entwickelt, die Mikrofinanzinstitute und Nichtregierungsorganisationen vor Ort unterstützen können. Mit dem Hedera Impact Toolkit können zum Beispiel einfache Umfragen durchgeführt werden, mit denen sich Finanzinstitute ein detailliertes Bild über die Wirkungen auf Ebene einzelner Haushalte verschaffen können. Über die Plattform Hedera connect können die Ergebnisse solcher Erhebungen für Interessierte zugänglich gemacht werden und u.a für Investor*innen geworben werden. Der große Vorteil der Software: Die Kosten für Datenerhebung, -analyse und Berichterstellung sollen um bis zu 90 Prozent reduziert werden können.

Die Hedera-Umfrage zum Energiezugang untersucht beispielsweise, wie Familien Strom erzeugen, wofür dieser Strom verwendet wird und die Häufigkeit von Unfällen oder Gesundheitsproblemen, die auf einen schlechten Zugang zu Strom zurückzuführen sind. Die Ergebnisse dieser Erhebungen können dann in digitalen Berichten zusammengefasst werden, um präzisere und wirkungsvollere Mikrofinanzzahlungen zu ermöglichen, den Weg der Zahlungsempfänger*innen aus der Armut zu beobachten und die SDGs zu unterstützen.

Hedera arbeitet auch mit lokalen Institutionen, Unternehmen und NGOs vor Ort zusammen, um Forschungsunterstützung, Schulungen und die für eine effiziente Datenanalyse erforderlichen digitalen Tools bereitzustellen. In der Demokratischen Republik Kongo hat Hedera beispielsweise mit der Organisation Appui-conseils aux Projets et Initiatives du Développement Endogène (APIDE) zusammengearbeitet, um haushaltsbezogene Daten zu visualisieren und damit transparenter und effektiver vor Ort nutzbar zu machen. In Kolumbien hat Hedera mit der Initiative Rejuvenating Pueblo Viejo zusammengearbeitet, deren Ziel es ist, Kinder und Jugendliche für Nachhaltigkeit zu sensibilisieren und ihnen eine Stimme in der lokalen Zivilgesellschaft zu geben. Das Hedera-Toolkit wurde eingesetzt, um den lokalen Bedarf zu ermitteln und die Fortschritte im Laufe der Zeit zu analysieren.

Die Debatte um Mikrokredite

Die Vergabe von Mikrokrediten ist nicht ganz unumstritten. Schon seit vielen Jahren gibt eine ausführliche Debatte über die Wirksamkeit von Mikrokrediten bei der Armutsbekämpfung und sogar über die ethischen Implikationen des Anbietens jeglicher Art von Krediten an arme Haushalte.

Einerseits können Mikrokredite Haushalten, die an der Grenze zwischen Armut und Selbstversorgung leben, einen Schub geben. Haushalte, die für eine Mikrofinanzierung in Frage kommen, leben möglicherweise mit nur 1,25 USD pro Tag. Damit lassen sich zwar die Grundnahrungsmittel abdecken, aber für alles andere reicht das Einkommen kaum aus. Ein medizinischer Notfall oder eine andere unvorhersehbare Krise kann unter diesen Voraussetzungen dazu führen, dass ein Haushalt noch tiefer in die Armut abrutscht.

Ein einfaches Darlehen von etwa 100 USD kann jedoch ausreichen, um diesen Haushalt in eine höhere sozioökonomische Schicht zu bringen, Sicherheit zu bieten und lokales Unternehmertum zu ermöglichen. Sobald die Grundbedürfnisse stabilisiert sind, können die Empfänger*innen von Mikrokrediten ihre Zeit und Energie anderen Unternehmungen widmen, was theoretisch zu mehr Produktivität führt und die lokale Wirtschaft ankurbelt. Dabei hat sich gezeigt, dass Kleinkredite oft besonders Frauen zugute kommen, da sie ihnen Zugang zu Bildung, finanzieller Unabhängigkeit und zusätzlichen Möglichkeiten verschaffen.

Zum Problem kann allerdings werden, dass Finanzanbietende oft eine große Anzahl von Krediten mit geringem Wert und hohem Risiko vergeben. Da es keine Rückzahlungsgarantie gibt, werden hohe Zinssätze – manchmal bis zu 30 Prozent – verlangt. Dies wiederum kann die finanziellen Probleme der Empfänger unter Umständen noch vergrößern. Es ist nicht ungewöhnlich, dass die Empfänger*innen von Mikrokrediten weitere Kredite aufnehmen, um die Rückzahlung früherer Darlehen zu leisten. Dazu kommt: Insbesondere in den 1990er Jahren sind Mikrofinanzinstitute wie Pilze aus dem Boden geschossen – und nicht alle agieren professionell und transparent. Nicht verwunderlich also, dass die Verschuldung durch Mikrokredite bereits zu Tragödien geführt hat. BBC berichtete über eine Welle von Selbstmorden in Indien, die mit Mikrofinanzkrediten in Verbindung gebracht wurden.

Andere weisen darauf hin, dass die Förderung des Unternehmertums in kleinen Gemeinschaften ohne die notwendige kommerzielle Basis nur von begrenztem Wert ist und zu einer Übersättigung bestimmter Produkte und einem Verdrängungswettbewerb führt.

„Wie können wir Geschäftsmodelle schaffen, die nicht auf Gier basieren?“ – Interview mit Friedensnobelpreisträger Yunus

Der Vater der Mikrofinanzierung, Muhammad Yunus, sprach mit RESET über Social Business, radikalen Systemwandel und wie Entrepreneurship genutzt werden sollte, um die dringendsten Herausforderungen des Planeten zu bewältigen. Jetzt Interview lesen!

Viele dieser Probleme haben ihren Ursprung in der mangelnden Transparenz des Mikrofinanzsektors sowie in einem Mangel an Informationen über die unmittelbaren Bedürfnisse der Gemeinschaften und Haushalte. Projekte wie Hedera können daher wichtige Einblicke in den Sektor bieten und einige der potenziellen Nachteile von Mikrofinanzkrediten abmildern.